5万円から始める未来への投資、ほったらかし投資術で老後の破綻を防いで幸せな人生を

毎日一生懸命働いていても、老後の生活の不安を消すことができません。

そのため、将来のために投資を始めたいけれど…、

共働きでお互いが忙しく投資のための勉強もできなかったり、

初心者のため資産運用を始める自信が持てないなど、

なかなか手を出すことができていない方は多いのではないでしょうか?

確かに共働きだとお互いに時間を取るのも難しかったり、初心者だからと躊躇してしまう気持ちはわかります。

今回は忙しい人にこそオススメしたい初心者でもできる資産運用方法をご紹介します!

見出しで拾い読みする?

忙しいからこそ活用したいおまかせ投資

銀行への貯金だけではお金が増えないこのご時世。

老後の破綻を防ぎ、引退後の生活を有意義に過ごすために、投資をやってみようかな…

と考えている人は比較的多くなっており、昨今では女性も積極的に動き出しています。

しかし、最適な投資を行うためには勉強が必要だったり、保有資産のメンテナンスをしたりと、とにかく手間がかかります。

まして、大きなリターンを狙うには日本だけでなく海外の動向のチェックも欠かせません。

共働きを含む社会人のあなたは、何かと忙しいこともあり、

そこまで時間がとれなかったり、初心者には難しすぎて無理だろう…と考えていたり。

結局、何もできていないのではないでしょうか?

じつは、それらの問題を解決し、資産運用できるのがおまかせ投資なんです。

iDeCoで節税

老後のための資産運用を考えた場合、最初に活用したいのがiDeCo(個人型確定拠出年金)

優遇制度があるこちらは運用益だけでなく、積立金は全額、所得控除の対象になります。

月々の積立額は所得により上限が決められていたり、60歳まで引き出せないという制限があるものの、

運用中の利益は非課税、受取時にも税制のメリットがあるiDeCo。

こんなにメリットばかりのように感じる制度ですが、

iDeCoは運用先を自分でえらび、自らの掛け金を運用する仕組みの商品となります。

これだと頻繁にマーケットの状況をチェックし、売買の指図を行おうとすれば、仕事やプライベートのどこかを削ることになってします。

これだとほったらかし投資とはいえませんね?

そこで、最初にiDeCoでバランス型のファンドを選んでおくことで、ある程度はほったらかしで投資ができます。

最低、節税だけでもメリットが出る方もいますから、定期預金型のiDeCoでも運用は可能です。

まずは、iDeCoで節税、運用しながら老後に備えましょう。

NISA/つみたてNISAも活用を検討

続いて、老後の資産形成を考えた場合、

優遇制度があるものとして、NISA、つみたてNISAがあります。

どちらもTVなどで名前を聞いたことのある方もいるかもしれません。

この2つは、運用中の利益が非課税になる制度になります。

通常の投資であれば運用益に対して20.315%の税金が必要になるため、

NISAで運用すると節税効果が大きいです。

しかし、NISAや、つみたてNISAには少なからずデメリットもあります。

これらのデメリットを知ったうえで資産運用に組み入れるか判断することをオススメします。

デメリット1.投資枠に限りがある

NISAやつみたてNISAでの非課税枠には上限が定められています。

NISAの非課税投資枠は年間120万円、つみたてNISAの非課税投資枠は年間40万円。

それ以上の投資資金は非課税枠の対象外になってしまいます。

多くのお金で投資を行いたい方にとっても物足りない制度になります。

デメリット2.買いなおしができない

NISAもつみたてNISAも、たとえ購入分を売っても、そこで非課税枠は増えません。

例)

3月にNISA枠で60万円分を購入しました。(非課税枠:120万-60万=60万)

5月になり、そこから30万円分を売却。

売却後の非課税額が60万+売却分30万にはならず、60万円のままです。

購入後、思っていた値動きにならないため、手仕舞いして他の銘柄を購入したくてもNISA枠では追加購入できません。

デメリット3.併用ができない

NISAとつみたてNISAは併用することができません。

そのため、もし積み立てNISAを利用している場合は120万円ではなく、

年間40万円しか投資することができません。

120万円の枠で積み立て購入をしたい場合はその都度購入しなければなりません。

また、NISA口座を複数の証券口座に持つこともできないため、

目当ての商品がお持ちの証券会社に無い場合はいちいち変更手続きが大変です。

デメリット4.損失を繰越せない

NISAではなく、一般口座の取引では、運用損失が出た場合、他の利益と相殺し、節税することが可能できます。

これは損益通算といわれるもので、損失は最大3年まで繰り越すことができます。

しかし、NISAやつみたてNISAでの取引で出た損失は損益通算の対象外となります。

たとえ、損失が出たとしても損失は翌年以降に繰り越すことはできません。

デメリット5.銘柄が少ない

つみたてNISA口座では一般口座とことなり、選択できる銘柄が少ないです。

つみたてNISA口座は投資家保護の観点からかなり銘柄が絞られています。

2018年7月現在ではSBI証券で135銘柄しかありません。

たとえ、一般口座で利益が上がっている投資信託や銘柄があったとしても、

つみたてNISA口座で取引できるようになっていなければそこへ投資することができないのです。

デメリット6.勉強がかかせない

NISAやつみたてNISAはあくまでも運用に対して税金が免除になる制度にすぎません。

そのため、運用に関するすべてのことは自分自身で行います。

そうなると、共働きや、本業で忙しい中、

まずは最低限、制度自体のことを学び、あわせて売買のタイミングや商品の特徴など勉強することが必須になります。

NISAでほったらかし投資を実現したいなら

国内と海外のインデックスファンドを半々ずつ購入し、

6:4以上の偏りが出始めたら買いなおし(リバランス)、

5:5になるようにたまに手を入れます。

ほったらかししながら、あとは一生懸命お仕事を頑張るだけです。

利益を上げ続ける投資の方法とは?

ほったらかし投資の最大のメリットは

どうしても時間が限られている夫婦共働き家庭や本業に忙しいサラリーマンでも手間をかけずに資産運用ができることです。

また、投資経験のない投資初心者でも、投資のプロと同じ運用ができます。

とは言え、おまかせ投資にもいろいろあるので、どれを選べばいいのかわからないことも多いはず。

負けない資産運用をするために選ぶ基準について、金融庁の金融レポートで分かりやすく解説されています。

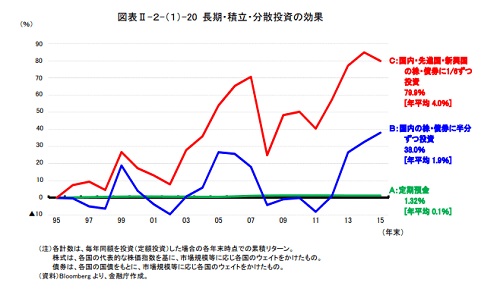

リターンの安定した投資を行うには、投資対象のグローバルな分散、投資時期の分散、長期的な保有の3つを組み合わせて活用することが有効である。

過去の実績データに照らしても、20 年間にわたり、国内・先進国・新興国の株式・債券にそれぞれ6分の1ずつ長期・積立・分散投資を行っていた場合には、定期預金だけで積立を行った場合や、国内外の株式・債券だけに積立・分散投資を行った場合と比べて、パフォーマンスに大きな違いが見受けられる。

金融庁の金融レポートでもあるように、負けないための投資方法は、

- 投資対象の分散

- 投資時期の分散

- 長期的な保有

これらをいかに手間なく、かつ低コストで行うかが重要です。

1.投資対象の分散

投資対象銘柄を分けることでリスク分散をするとともに、リターンをより安定させることができます。

また、投資対象地域を国内のみでなく海外にも分けることで、

レポートの(図表Ⅱ-2-(1)-16)でもわかる通り、

GDPの伸び率が日本に比べて海外のほうが大きく、その恩恵をしっかり得ることができます。

世界の様々な国や地域に分散投資ができるかどうか必ずチェックしましょう。

一般に、投資については、例えば、株式・債券、国内・国外というように投資対象を分散さ

せることで、リターンがより安定する効果が得られることが指摘されている(図表Ⅱ-2-(1)

-15)。グローバルな分散投資を行うことにより、世界経済の成長の果実を得ることもできると

考えられる(図表Ⅱ-2-(1)-16)。

2.積立で時間分散

投資対象の分散だけでなく、時間の分散も投資の基本となります。

好景気で右肩上がりの伸びならどこで購入しても同じですが、リーマンショックのような不景気も起こります。

どのような時期に合わせてもコツコツ購入し続けることがより大きなリターンにつながります。

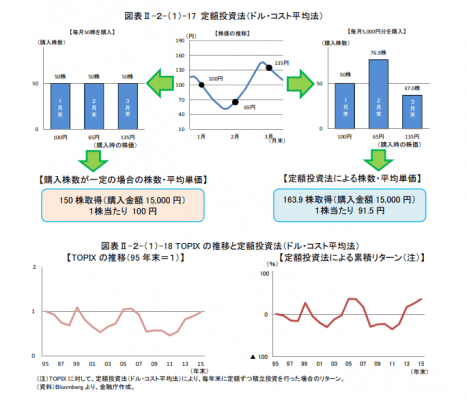

こういった手法をドルコスト平均法といい、この方法では少額から投資を始めることができるほか、

投資のタイミングを気にする必要もないことから、特に投資初心者にとって有益な手法と考えられています。

この方法を利用するにあたり、その都度入金が必要になると、その分の手間がかかります。

おまかせ投資なら自動積立に対応しているかどうかも重要です。

積立投資には、資金投入の時期を分散することにより、こうした不確実性を軽減する効果があるとされる。

この積立投資の代表例としては、予め決めておいた周期・金額で機械的・定期的に一定額ずつ投資を積み重ねていく手法(定額投資法またはドル・コスト平均法)がある。

この手法では、相対的に価格が安いときに量を多く購入し、価格が高いときには少なく購入する形となることから、計算上、平均取得価格を低く抑える効果があることが知られている(図表Ⅱ-2-(1)

-17。実際に過去の TOPIX の推移に当てはめてみたものとして、図表Ⅱ-2-(1)-18)。

3.長期的な保有にストレスが無いか

長期的に保有することで、よりリスクが低く、リターンを得られることが分かっています。

おまかせ投資で長期間保有を考えているなら長期間ストレスなく運用ができる機能が充実しているかは重要なポイントです。

商品選定、最適ポートフォリオの構築、自動発注や自動リバランスなど、

機能が乏しいと、結局自分でしなければならないことが増えてしまいます。

長くストレスなく、ほったらかしで資産運用を続けたいなら「どれだけ手間を省けるか」も確認しておきましょう。

できれば、数か月に1回、運用結果をみるだけな方が望ましいです。

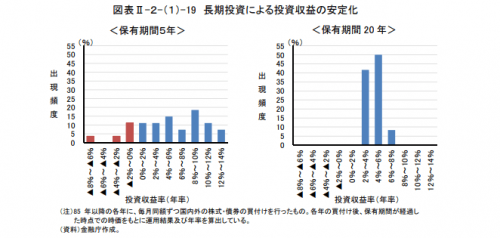

さらに、分散投資に加えて、投資によるリターンを安定させる上では、長期間にわたって継続的に保有することが有効であると指摘されている。

例えば、過去30年間の各年において国内外の株式・債券に分散投資を行い、その後売却せずに保有し続けたものとする。

保有期間を5年とした場合と 20 年とした場合における保有期間終了後の投資収益率の分布を比較すると、

保有期間5年の場合には投資収益率が安定せず、マイナスとなっていた場合もあるのに対し、保有期間 20 年の場合には、プラスの投資収益率に収斂していた(図表Ⅱ-2-(1)

-19)。

4.低コスト

ほったらかし投資を行う上で忘れてはいけないのがコスト面。

いくらおまかせ投資ができると言っても、運用益以上の手数料がかかるようではいっこうにプラスになりません。

この典型的な例が銀行の窓口などで紹介される投資信託などのパック商品です。

投資信託などの運用にはリバランスや運用手数料などの保有中のコスト、購入時や解約時のコストがかかってきます。

これらのコストがあまりにも高いと運用状況によっては逆ザヤになってしまい、

到底ほったらかしでの運用は気持ち的につらいところがあります。

1回の取引では微々たるもののように感じても、積み重なれば大きな出費になりますので、必ずチェックしましょう。

仮に手数料が1%なら1%以上は運用益を出さないとマイナス運用になります。

毎月1%の運用が出るということは年で12%も手数料でとられている計算です。

資産運用の方法を比較

具体的に資産運用で用いられる方法を比較しました。

投資信託、ファンドラップ、ロボアドバイザーの3つの特徴を見てみます。

いずれも、資産を預けて運用してもらう商品やサービスとなります。

投資信託

投資信託は指数に連動して機械的に運用するインデックスファンドと、人の手によって運用するアクティブファンドがあります。

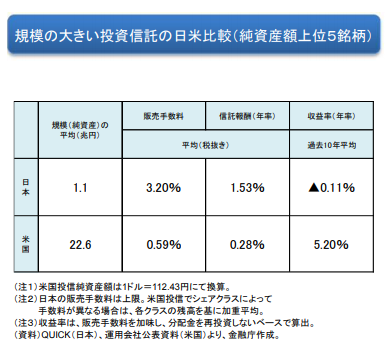

日本に限った話だと、投資信託は規模が小さく、コストが高いわりに成績が良くありません。

また、種類が非常に多く、良い商品を選ぶのも一苦労です。

積立には対応おり、運用は任せられるが、購入や売却などは自分自身で行う必要があります。

手数料などのコストは商品によって大きく異なります。

日本の投資信託は相対的に手数料が高いのです。

投資信託で資産運用するなら、米国市場のETF(上場投資信託)が、コストも0.2%以下と低く、流動性も高いのでオススメ。

ファンドラップ

渡辺謙さんのCMでもおなじみのファンドラップ

主に証券会社が提供している資産運用サービスです。

人の手によって運用を行うため、取引や維持手数料が最低でも2%程度と高めな設定になっています。

最初の対面でのヒヤリングなどでリスク許容度を診断し、あなたにとって最適なポートフォリオの提案、商品選定、リバランスなどをおまかせできます。

積立には対応しておらず、毎月一定額をコツコツ行うというよりはまとまったお金を運用してもらうイメージでしょうか。

そのため、初期投資額や追加投資額のハードルが高くなっています。

銀行側にとっては手数料が高く取れる商品のために各社積極的に販売しています。

しかし、日本の銀行や証券会社のこの手の商品で儲かっている話は聞きませんね。

逆に海外のファンドラップだとおススメの商品は結構あるのですが…。

人の手によって運用するための手数料で3%を20年間支払うと、資産は半減します。

元本を減らさないように慎重に検討しましょう。

ロボアドバイザー

AIの発達とともに各社が様々な商品をリリースしてきました。

あなたが、ほったらかし投資を狙うなら、投資一任型のロボアドバイザーを選ぶ必要があります。

これは、人の手ではなく、AIなどを用いて自動的に運用を行い、投資の手間をほぼゼロにすることを可能にしています。

取引や運用、リバランスを行うために人の手を極力かけない為、手数料が安いのが特徴。

取引コストは概ね1%/年程度ですが、

後ほど詳細する商品はそれよりも圧倒的に安く0.5%/年程度と圧倒的に安いサービスもあります。

最低取引金額も1万円~30万円まであり、少ない金額ですぐに始めることができます。

ほったらかし投資で資産形成を目指すなら一度検討の余地ありのサービスです。

ほったらかし投資にはマネックスアドバイザー

マネックスアドバイザーは各種ロボアドバイザーの中でも比較的サービスの開始は遅れましたが、

他社と比べて圧倒的に安い手数料率が魅力です。

マネックスアドバイザーの特長

マネックスアドバイザーとは、高度な金融工学理論やマーケットの専門家によるサポートを受けながら、手軽に世界中の多様な資産に分散投資をしていただくサービスです。

運用プランは2,000以上の資産配分の組合せの中から、お客様一人ひとりの投資方針に合わせて提案いたします。

世界に分散投資

マネックスアドバイザーはほかのロボアドバイザーと同様に、様々な地域・資産に分散して投資を行うことができます。

2,000以上の運用プランの中から世界経済の成長を取り込み、

リスクを抑えた安全性の高い運用を実現しています。

世界水準の低コスト

他のロボアドバイザーの利用料を寄せ付けない手数料が魅力です。

手数料が数%違うだけで、資産形成の伸びは加速します。

【毎月1万円を積み立て、年利平均3%を20年間複利で運用した場合】

| 手数料1% | 手数料0.5% |

| 311万円 | 328万円 |

手数料だけで将来受け取れる額が17万円も違います。

年利3%でこの違いがでるのに7%,8%となるとさらに損をします。

スマート積立

毎月1万円からの自動積立サービスももちろん無料で用意がされています。

最初の診断から設定を行うだけで、あとはほったらかし。

AIが勝手に資産配分を常に理想の状態に保つリバランス効果なども行ってくれます。

お任せだけではない

他との違いは手数料の安さだけではありません。

初心者だけでなく玄人向けにも利用できるマネックスロボアドバイザー。

AIより提案された運用プランは、お客様の投資アイデアに合わせて、自由にカスタマイズが可能です。

初心者からベテラン投資家まで、手軽に思いどおりの資産運用ができます。

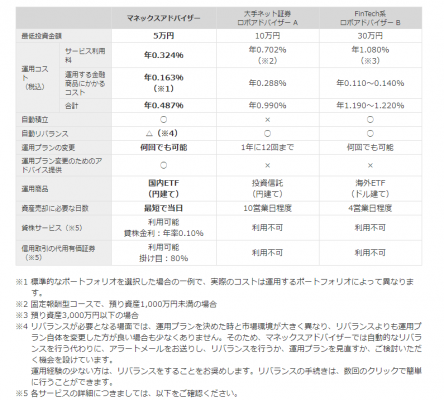

他のお任せ運用サービスとの比較

一番大きな違いは、運用コストの低さ。

類似サービスの約半分のコストで資産運用が可能です。

先ほどもお伝えしたとおり、長期投資では、このコストが差が大きな結果の違いにつながります。

また、選べる運用プランの豊富さや運用開始後のアドバイス、資産の売買の早さも類似サービスより優れています。

ロボアドバイザーでは当たり前の「簡単+お任せ」に加えて、「圧倒的な低コスト」で「柔軟かつ効率の良い資産活用」をできるのがマネックスアドバイザーの特長です。

これから資産運用をはじめる初心者の方は

資産運用をしたいけど、何をすれば良いのか分からないという投資初心者の方は、

すぐに無料診断を行い、マネックスアドバイザーから提案される運用プランを自動積立で運用するのがお奨めです。

手軽にストレスフリーな資産づくりがはじめられます。