自営業の年金対策は?老後破産しない資金対策術。今こそ老後の年金を真剣に考えよう!

老後の年金をどうするか、会社員よりもずっとシビアに考えておかなければならないのが自営業者。

厚生年金がない自営業(フリーランス)こそ老後の年金を真剣に考えなければなりません。

ここでは、長寿時代を生き延びるための年金対策(老後資金)をご紹介します。

見出しで拾い読みする?

公的年金を増やす

まずは基本部分

老後に一生涯受け取ることができる公的年金を増やす方法になります。

国民年金をしっかりと払う

年金不安が続く中で、支払いを拒否する方が出ているようです。

「どうせ支払っても支払った分は返ってこないし…。」そんな思いがあったりするようですが、

これは絶対にやってはいけない選択です。

なぜなら国民年金は老後の生活を保証する老齢年金のため以外にも、万が一のための保証も含まれています。

・病気や事故で一定の障害が残ったときの障害年金

・一家の働き手が亡くなったときの遺族年金

こういった保証を捨ててしまうにはかなりのリスクになります。

また、老齢年金は支給開始年齢の引き上げや減額は可能性としてはありますが、

制度としては無くなる可能性はほとんど考えられません。

年金支給が無くなるのは日本という国家が無くなるのと同じくらいありえない確率ですので、

そんな無駄な考えをして、老後苦しい思いをすることはありません。

それでは何年間、生きれば支払った分の掛金のもとが取れるのか試算してみました。

年齢:34歳

業種:自営業

保険料:16340円/月(2018年現在)

20歳から会社では働くことなく、フリーランスとして働き始めた彼は、

平成17年度は13,580円/月から平成30年は16,340円/月まで保険料が上がり続けましたが、

しっかりと40年間国民保険を払いきりました。

支払い総額は7,653,240円

65歳から年額77万9300円(平成30年)の支払いが続いた場合はこのケースだと

受け取れる額は7,793,000円になり、10年かからずに元が取れます。

※こちらの試算は今後の保険料が変わらず、支給額も変わらない前提となります。

現在の平均年齢は女性87.14歳、男性80.98歳になります。

65歳からでは15年はあり、支払った方が5年以上は得をしそうです。

国民年金を前納する

国民年金には、前納すると割引になる制度があります。

これは65歳以降の老後の受給額を増やしたりするものではありませんが、

支払う金額を一括で前納するだけで、支払い額の割引がきき、よりお得になります。

支払い額が少なくて済むということは、老後に元をとる期間も短くて済みます。

【国民年金前納割引制度(平成30年度)】

| 振替方法 | 1回あたりの納付額 | 割引額 |

| 2年前納 | 377,350円 | 15,650円 |

| 1年前納 | 191,970円 | 4,110円 |

| 6カ月前納 | 96,930円 | 1,110円 |

| 当月末振替 (早割) | 16,290円 | 50円 |

国民年金支払い額は全て税金控除の対象となりますので、

収入が大きく上がった年にまとめて払うとより、節税になります。

ここできになるのが、2年先まで前納できるようになりましたが、

前納後の翌年に国民年金保険料が変わった場合はどうなるのでしょうか?

国民年金の繰り下げ受給

自営業であれば元気なうちはいくらでも働くことができます。

もしも、65歳になっても年金をもらう必要がないと思ったら国民年金の繰り下げ受給すればお得です。

年金を繰り下げ請求をすればするほど受け取る年金額がアップします。

| 請求時の年齢 | 増額率 |

| 66歳0ヵ月~66歳11ヵ月 | 8.4%~16.1% |

| 67歳0ヵ月~67歳11ヵ月 | 16.8%~24.5% |

| 68歳0ヵ月~68歳11ヵ月 | 25.2%~32.9% |

| 69歳0ヵ月~69歳11ヵ月 | 33.6%~41.3% |

| 70歳0ヵ月~ | 42.0% |

現在の満額である年金額が65,000円とした場合

約2年間繰上げします。

65,000円 × 16.8% = 10920円がプラス

67歳からは毎月75,920円が受け取れるようになります。

本来であれば受け取れたであろう費用は 65,000円 × 24ヶ月 = 1,560,000円

お特になるためには11年程度かかります。

67歳から11年なので、78歳以上長生きすれば繰下げ請求は得ですね。

5年繰り下げ場合でも同程度の年月がかかりますが、毎月23,700円程度増やすことができます。

任意加入制度を活用する

国民年金の満額を受給したい場合は、40年間欠けることなく支払っていなければなりません。

しかし、人生の中でどうしても支払いができなかった時期があり、

納付済み期間が足りず年金が満額もらえない方は多いです。

実際の年金受給額平均である、「55,464円」(満額64,941円)をみてもわかります。

そんな時は、任意加入制度を活用できます。

これは、通常年金の払い込みは60歳までですが、60歳以降になっても支払うことができます。

もし、満額に近づけたいなら65歳まで、受給資格期間を満たしていないなら70歳まで任意加入が可能。

厚生年金保険、共済組合等に加入していないときに利用できます。

国民年金基金に加入する

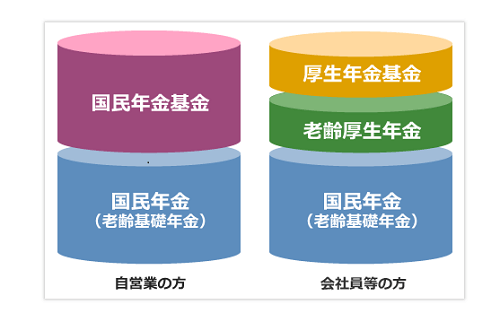

自営業者は厚生年金に加入している会社員等に比べて、将来の受取額が国民年金しかなく、どうしても受取額に差がありました。

この差を解消するために平成3年4月に創られた年金制度が「国民年金基金制度」です。

つまり、国民年金基金に加入することによって、自営業者やフリーランスの公的年金も会社員などと同じように、「2階建て」にすることができます。

自営業者など国民年金の第1号被保険者にとっての、老後の所得保障の役割を担います。

国民年金と国民年金基金は同じもののようなイメージがありますが、国民年金基金は任意です。

どうしても経済状況が無理だという方は選択しなくても問題ありません。

そのうえで、少ない掛け金から始めることができ、加入後でも事情に応じて月々の掛金を増やしたり、減らしたりすることもできます。

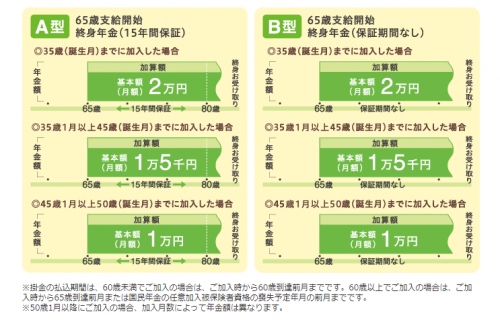

年金のタイプもいろいろあり、現在おかれている状況や将来の見通しにあわせて選ぶことができます。

さらに、国民年金基金には税制上のメリットもあります。

控除上限は月額6万8000円までで個人型確定拠出年金と合算になりますが、それまでであれば掛金すべて得控除の対象となります。

課税所得金額400万円、国民年金基金の掛け金が年額30万円の場合

所得税、住民税の合計が約9万円軽減されます。

しかし、メリットばかりではありません。

デメリットとしては、

物価スライド制に対応していないこと、一旦加入すると自己都合でやめることは基本的にできません。

物価スライドに対応していないということは受け取り時に物の価値が上がっていると、受け取れるお金の価値が下がります。

また、加入後、どうしても年金を支払えない場合には解約はできませんが、2年間支払いを猶予することができます。

年齢:30歳男性

業種:自営業

年金タイプ:終身年金A型

掛金:9,740円/月

30歳に加入し、60歳まで払込をしました。

こちらの方は65歳の支給開始日から生涯にわたって基本月額年金2万円(15年間保証)が年金に追加で受け取れるのです。

9740円 × 12ヵ月 × 30年 = 3,506,400円

15年保証の間だけでも3,6000,000円になりますので、元を取ることは可能です。

国民年金は将来的に支給開始年齢が70歳になるという報道がでてきていますが、

国民年金基金に関しては、現在、決められている支給開始年齢を変更することはないと国民年金基金連合会が明言しています。

国民年金付加年金

通常の国民年金保険料に毎月400円の付加金を上乗せして支払う「国民年金付加年金」

こちらの付加年金は名前にかかわらずすごい制度なんです。

国民年金付加年金は65歳以降の国民年金に付加年金が上乗せされ支給されます。

もちろん年金と同じ扱いであるため、こちらも死ぬまで一生涯受け取れる年金となります。

年金額は付加年金を支払った月(加入した月数) × 200円

例えば、

1年加入した場合、掛け金は4,800円で受取額は 12か月 × 200円 = 年2,400円

2,400円を毎年死ぬまで受け取ることができるので、2年で元が取れる計算になります。

とってもオトクな制度になりますが、老齢基礎年金の受給権がないと 付加年金も支給されませんので、注意が必要です。

また、国民年金基金に加入している方は、付加保険料を納めることはできません。

iDeCo(個人型確定拠出年金)

自営業でも使える確定拠出年金制度の個人型になります。

仕組みは企業で導入しているものと同じで、自分で運用する金融商品を選び、

その運用実績で将来受け取る年金が変動するというものです。

掛け金は毎月5,000円から始めることができ、

国民年金基金の掛け金と合わせて月68,000円まで可能です

こちらは運用先を自分でえらび、自らの掛け金を運用する仕組みとなっています。

この将来の運用益もさることながら、最大のメリットは掛金が所得控除されて節税が可能なことにあります。

さらに、運用期間中に得た収益は非課税、年金で受け取る場合は公的年金等控除が、給付金を一括で受け取る場合は退職所得控除が受けられるます。

iDecoについてはこちらの記事で詳しく記載しています。

民間保険で備える

公的年金の他にも民間保険を利用して老後に備えることも視野に入れた場合の利用できる保険をご紹介します。

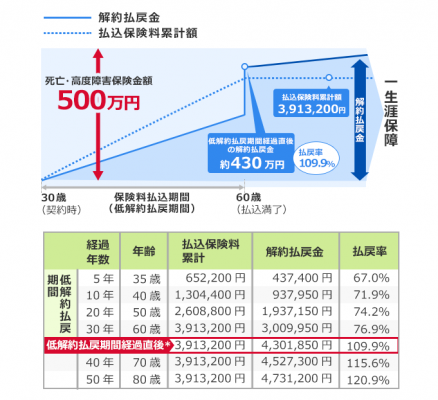

低解約返戻金型終身保険

保険料を支払っている期間中に解約する場合、返戻金(戻るお金)が低くなってしまう代わりに、

毎月の支払う保険料を割安にした生命保険(死亡保険)商品になります。

簡単にいうと、保険料をしっかり払っていくとお金が増え、死亡保障にもなる保険です。

低解約返戻金型終身保険は、運用によるお金の増減がなく、将来もらえるお金は固定されており、

安定して積立をすることができます。

しかし、通常の終身保険よりは保険料が安いかわりに、保険料の払込を終える前に解約すると、戻る金額が元本のおよそ7割くらいに減額されます。

保険料の払込が満了した後に解約すると、お金がたくさん戻ることになりので、

将来の備えとして考えれば一つ選択肢として上げられる商品です。

年齢:30歳男性

業種:自営業

死亡保険金額:500万円

月払保険料:10,870円

保険料払込:60歳払込済

保険期間:終身

この方の支払い保険料総額は

10,870円 × 12ヶ月 × 30年 = 3,913,200円

① 30年後(60歳)の解約返戻金:4,301,850円 ÷ 3,913,200円 × 100 = 返戻率109.9%

② 40年後(70歳)の解約返戻金:4,527,300円 ÷ 3,913,200円 × 100=返戻率115.6%

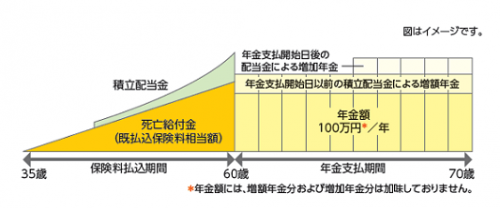

個人年金保険

こちらも保険の一つではありますが、生命保険ではなく貯蓄型の商品となります。

個人年金保険の大きなメリットに、貯蓄が苦手な人でも積み立てられること。

老後のためにお金を貯めたい方は強制的に運用することができます。

個人年金保険は死亡保障の機能をほとんど持たず、老後の貯蓄をするための商品となります。

年齢:35歳男性

業種:自営業

年金額:100万円

年金種類:確定年金

年金支払期間:10年

年金支払開始年齢:60歳

保険料払込期間:60歳まで

月払保険料:32,010円

この方の支払い保険料総額は

32,010円 × 12ヶ月 × 25年 = 9,603,000円

60歳から10年間で毎年100万円を受け取れますので、1000万円の受け取りになり、

約40万円のプラスになります。

保険を利用した場合は、「個人年金保険料控除」が受けられるのもメリットの一つ。

個人年金のための保険料を所得税と住民税の課税対象となる所得から差し引くことで節税することができます。

しかも生命保険料控除とは別枠になるので、より多く節税につなげることができます。

個人年金は、いわば私的な年金。

国民年金や国民年金基金とは別に積み立てておくことで、ゆとりある老後資金を貯めることができます。

60歳や65歳といった設定年齢から一定期間、または一生涯にわたり、毎年一定額が受け取れます。

コツコツお金を貯めていきたい人、出来るだけリスクを少なくして老後のお金を貯めていきたい人におすすめです。

小規模共済に加入する

小規模共済とは、自営業者などの将来のための積立制度

小規模企業共済制度は小規模企業の経営者や役員の方が、廃業や退職時の生活資金などのために積み立てます。

いわゆるこれは自営業者などのための退職金制度です。

月々の掛金は1,000~70,000円まで500円単位で自由に設定が可能で、加入後も増額・減額できます。

小規模共済にかけた全額を課税対象所得から控除できるため、高い節税効果も期待できます。

もし、最大で掛金を掛けた場合、収入から年間最大70,000円×12カ月=840,000円を引くことができます。

これはかなり大きな節税効果になります。

また、将来の受け取り時には、退職所得扱いとすることが可能で、勤続年数に応じた以下のような大きな税金控除が利用できます。

(例)掛金月額1万円で、加入された場合

| 掛金納付年数 | 5年(掛金合計額:600,000円) |

| 共済金A | 621,400円 |

| 共済金B | 614,600円 |

| 準共済金 | 600,000円 |

| 掛金納付年数 | 10年(掛金合計額:1,200,000円) |

| 共済金A | 1,290,600円 |

| 共済金B | 1,290,600円 |

| 準共済金 | 1,200,000円 |

掛金が全額所得控除できるなどの税制メリットに加え、事業資金の借入れもできる、

おトクで安心な小規模企業の経営者のための「退職金制度」です。

投資をしっかり行う

公的年金、民間保険とご紹介しましたが、資金に余裕のある方は投資も検討してみてはいかがでしょうか?

国が用意している様々な制度を活用ながら、他の余剰資金を堅実な投資を行いながら、老後の備えにしていくことは非常に大切です。

投資にはFXや投資信託、株式投資やファンドへの運用など様々あると思います。

投資は素人だからと安易に銀行の相談窓口に相談するのは間違いです。

そこで紹介されるような商品はあなたにとって良い商品ではなく、銀行側にとって利益があがる商品の紹介しかされません。

しっかりと投資先を見極めたうえで、運用を行いましょう。

今回ご紹介する投資はどれも実際に行ってうまく利益を上げ続けているものをご紹介しています。

また、自営業者は仕事が忙しい方も多く、手間がかからないものばかりです。

国内での積み立て投資

投資信託は勧められるけど、いったいどんな銘柄を選んでよいかわからない方は多いのではないでしょうか?

昔は高い手数料を払って銀行の用意する仕組み預金を利用したりしなければならず、

また一定以上の資金が必要でした。

しかしながら、技術の発達により、今では少額で資産運用ができるようになりました。

しかも一切の手間がなく資産運用できるとなれば利用しない手はありません。

まずは、AIを利用した自動で資産運用を行ってくれ、一切の手間がないサービス。

月々1万円から始めることができるために、少額投資に向いています。

続いて、

同じようなAIを利用したサービスとなりますが、

こちらはクレジットカードのポイントも投資の資金に充てられるとても優れたサービス。

もちろん普通の資金をいれての運用も可能です。

FXでの資産運用

株式投資よりも少額で始めることができる投資として人気のFX(外国為替取引)

通常の運用で利益を上げるためにはそれなりに訓練を行わなければなりません。

私も利益を上げられるようになるまで師匠にしっかりと訓練を受けました。

FXも勉強やスポーツと同じで正しい方法でしっかり訓練すれば誰でも勝てるようになります。

しかしながら、忙しい自営業者の方は通常の取引ではなく、スワップ金利を得られる取引がおススメです。

日本より金利の高い通貨(トルコ・メキシコ・ブラジルなど)を保有することで毎日金利がつきます。

保有するだけで年利10%以上は軽く超えます。

しかし、

買いのタイミングを間違うと保有資産がマイナス評価になってしますので、余裕をもって行いましょう。

その他のお得な年金関連制度

経営セーフティー保険

経営セーフティー保険は経営者や自営業者の退職金作りとしても利用できます。

本来は経営セーフティー保険(倒産防止共済)は「取引先が倒産した時連鎖倒産を防ぐための保険」であり、

取引先が倒産した時に掛け金の10倍までの融資を受けることができる制度

掛金月額は、5,000円から20万円(5,000円単位)で任意に選択可能で、

掛け金は全額経費とすることができます。

最大では月20万円(年240万円)までの掛け金を入れることが可能で、

最大で掛金総額の10倍を無担保、保証人なしで貸し付けが受けられるというメリットがあります。

解約時には掛け金を100%戻すことができ、主に節税が期待できる保険です。

他人にも、経営セーフティー保険の場合、この健康保険料を使えば保険料の節約にもつながります。

産前産後休業

平成31年4月からは、自営業(1号被保険者)にも産前産後休業時に国民年金保険料を免除する仕組みが導入されます。

ちなみに、この免除は、他の免除とは違い、

「国民年金保険料を納付したものと扱われる免除」

になりますので、全額免除や半額免除など他の免除制度とは扱いが異なります。

他の国民年金保険料の免除制度は、保険料を納付しなくてもいいものの、

【年金額には反映しない】扱いですので、将来受け取れる年金額は減ります。

ただし、後から免除期間分の保険料を追納すれば年金額を増やすことができます。

一方、産前産後休業での免除制度は、

【年金額にも反映される】免除です。

そのため、将来の年金額受取額が減らないというかなりお得な制度になります。

法人成りし、厚生年金に加入する

個人事業主やフリーランスは個人事業をを法人成りすることによって、

国民年金ではなく、厚生年金への加入が可能となります。

厚生年金は遺族への給付が手厚いので、遺族への生活保障という意味合いでも加入のメリットがあります。

ただ、法人成りすることのメリット、デメリットがありますので、

慎重に検討した上で判断してください。

まとめ

いかがでしたでしょうか?

まずは公的年金をを増やすこと。

ひと昔前より公的年金の支給額は確かに悪くはなっているものの依然としてかなり良い投資です。

公的年金をしっかりと準備したうえで不足箇所を民間保険などで補いましょう。

自営業者は自営業のために年金計画をしっかり建ててしっかり準備を行えばより良い老後がきっと待っています。

老後の必要額を計算してみてください。